Les récentes réformes en matière de cotisations sociales en France, inscrites dans la loi de financement de la Sécurité Sociale pour 2024, apportent des ajustements significatifs aux taux réduits de cotisations. En effet, la loi a mis en place des plafonds qui concernent la réduction des taux de certaines cotisations patronales. Ces changements, visant à répondre au contexte économique actuel, comportent des conséquences pour les employeurs et les salariés, ce qui nous pousse à nous demander quels impacts cette loi va avoir pour les entreprises.

Les nouvelles mesures concernant les cotisations patronales

Actuellement, les employeurs bénéficient de réductions de taux pour deux cotisations patronales : l’assurance maladie et les allocations familiales.

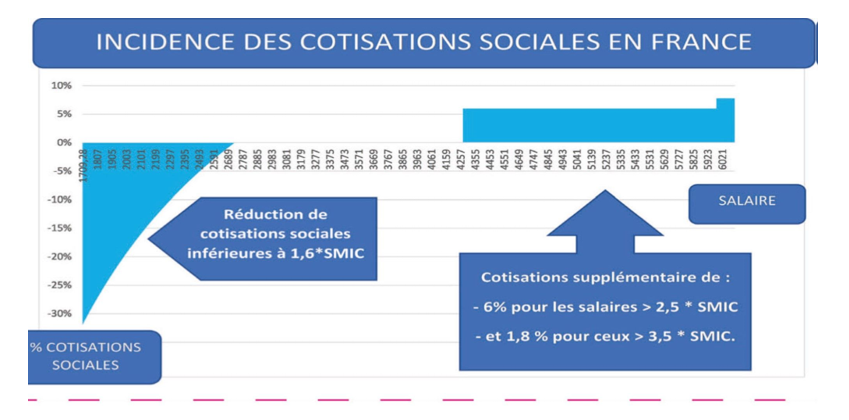

- Pour l’assurance maladie, le taux de cotisation est de 13 % pour les revenus supérieurs à 2,5 SMIC, mais il est réduit à 7 % pour les rémunérations inférieures ou égales à 2,5 SMIC.

- Pour l’allocation familiale, le taux de cotisations est de 5,25 % pour les revenus dépassant 3,5 SMIC, mais il est de 3,45 % pour les rémunérations inférieures ou égales à 3,5 SMIC.

Désormais, ces seuils seront fixés par décret, c’est-à-dire qu’ils ne seront plus exprimés en termes de multiples du SMIC, mais en montant en euros :

Ainsi, pour bénéficier de la réduction de taux, les revenus ne devront pas dépasser un montant défini par décret :

- Pour l’assurance maladie, il ne peut être inférieur à 2,5 SMIC, soit 4368 euros applicable au 31 décembre 2023, et à 2 SMIC de l’année en cours.

- Pour l’allocation familiale, il ne peut être inférieur à 3,5 SMIC, soit 6115,20 euros applicable au 31 décembre 2023 et à 2 SMIC de l’année en cours.

Ces ajustements visent à mieux contrôler les coûts des allégements de charges sur les salaires. Toutefois, la loi prévoit désormais de désindexer du SMIC les plafonds de rémunérations associés à ces taux réduits, introduisant ainsi une nouvelle dynamique.

Cette hausse des cotisations vient s’ajouter à la hausse du SMIC et les hausses des plafonds en référence (Plafond maladie IJSS par exemple). Cela nécessite alors davantage de contrôle dans la production de la paie, dans les déclarations sociales et les cotisations URSSAF.

Gel des Seuils de Réduction Patronale

En parallèle, la loi de finances pour 2024 a gelé les seuils de la réduction patronale de la cotisation maladie (2,5 SMIC) et d’Allocations Familiales (3,5 SMIC) au niveau du SMIC en vigueur au 31 décembre 2023.

Cette mesure, initialement prévue pour deux ans, jusqu’au 31 décembre 2025, vise à stabiliser les finances publiques dans un contexte économique marqué par une inflation soutenue.

Gel des seuils de réduction patronale : quel impact pour les entreprises

Le gel des seuils de la réduction patronale de cotisation, prévu par la loi de finances pour 2024 jusqu’au 31 décembre 2025, peut avoir plusieurs impacts concrets sur les entreprises en France.

Comme les salaires vont augmenter et qu’on gèle cette limite, les bases des taux majorés devraient être plus importantes en 2024.

- Augmentation des coûts liés aux cotisations sociales pour les entreprises : les entreprises bénéficient habituellement de réductions patronales sur les cotisations sociales pour les salariés dont la rémunération est en dessous de certains seuils (2,5 SMIC pour la cotisation maladie et 3,5 SMIC pour les allocations familiales). En figeant ces seuils au niveau du SMIC en vigueur au 31 décembre 2023, les entreprises pourraient voir augmenter leurs coûts liés aux cotisations sociales pour les salariés rémunérés au-delà de ces seuils.

- Réduction des revenus nets des salariés : les salariés dont les rémunérations sont supérieures aux seuils gelés pourraient voir leurs cotisations sociales augmenter, ce qui pourrait réduire les revenus nets.

- Stabilité des Finances Publiques : du point de vue du gouvernement, le gel des seuils vise à stabiliser les finances publiques en limitant les réductions de recettes provenant des cotisations sociales. L’objectif, est de maintenir un équilibre budgétaire dans un contexte économique complexe.

En quoi la loi Financement 2024 va impacter les entreprises ?

- Augmentation des Coûts Sociaux. Les entreprises verront leurs coûts sociaux augmenter pour les salariés dont la rémunération dépasse les seuils gelés (2,5 SMIC pour la cotisation maladie et 3,5 SMIC pour les allocations familiales), car elles ne bénéficieront plus des réductions patronales.

- Impact sur la Rentabilité. L’augmentation des coûts sociaux peut affecter la rentabilité des entreprises, en particulier celles qui emploient un nombre significatif de salariés rémunérés au-delà des seuils fixés.

- Révision des Politiques de Rémunération. Les entreprises devront probablement revoir leurs politiques de rémunération pour minimiser l’impact financier lié au gel des seuils de la réduction patronale. Cela pourrait inclure des ajustements dans la structuration des salaires et des avantages sociaux.

- Moins d’Incitations à l’Embauche. Le gel des seuils pourrait réduire l’incitation des entreprises à embaucher des salariés dont la rémunération est proche des seuils, impactant potentiellement les politiques de recrutement.

- Suivi des Évolutions Législatives. Les entreprises devront rester vigilantes quant aux évolutions législatives futures. Des ajustements pourraient être nécessaires en fonction des décisions gouvernementales ultérieures affectant les cotisations sociales.

Optimiser ses charges sociales, une solution pour les entreprises ?

Face aux nouvelles réglementations de la LFSS 2024, l’optimisation des charges sociales émerge comme une stratégie cruciale pour les entreprises, notamment suite aux ajustements des seuils et au gel des réductions patronales. Face à ces défis, les entreprises peuvent explorer des moyens de rationaliser leurs coûts sociaux en analysant attentivement leurs structures salariales, les contrats de travail et les avantages sociaux. En effet, ces dernières devront impliquer une révision approfondie des processus de paie, des déclarations sociales et des contributions à l’URSSAF. L’objectif ? maintenir une gestion financière équilibrée tout en restant conforme aux nouvelles réglementations. Enfin, La recherche proactive d’optimisations peut ainsi aider les entreprises à atténuer les conséquences économiques de ces évolutions législatives, tout en préservant leur compétitivité sur le marché.

La mise en place d’audit de sur-cotisations

Les audits de sur-cotisations consiste à examiner attentivement les différentes composantes des charges sociales de l’entreprise afin d’identifier d’éventuelles erreurs, sur-cotisations, ou inefficacités. En période de changements législatifs et de hausse des cotisations, un audit approfondi peut permettre de détecter des opportunités d’optimisation. L’objectif de l’audit de sur-cotisations est de s’assurer que l’entreprise paie correctement ses charges sociales et de mettre en évidence des points d’amélioration. Cela peut inclure la révision des contrats de travail, la vérification des bases de calcul, la conformité aux nouvelles règlementations, et d’autres aspects liés aux charges sociales.

En ajustant correctement ces éléments, l’entreprise peut non seulement compenser partiellement la hausse des cotisations, mais également améliorer son efficacité opérationnelle et financière. L’audit de sur-cotisations peut être réalisé par des consultants spécialisés, garantissant ainsi une approche rigoureuse et conforme aux réglementations en vigueur. En résumé, l’audit de sur-cotisations représente une stratégie proactive et pertinente pour atténuer les impacts financiers de la hausse des cotisations, tout en contribuant à une gestion plus efficiente des charges sociales de l’entreprise.

Althéa, un cabinet pour vous accompagner

Nous avons pu constater les nombreux impacts de cette nouvelle réglementation sur les entreprises. C’est pourquoi, nous pensons qu’il est nécessaire pour les entreprises de se faire accompagner par un cabinet de conseil, principalement pour l’optimisation des charges sociales et patronales.

Cela prend sens, puisque Althéa possède une offre qui concerne l’optimisation des charges sociales et patronales. En effet, nous mettons à votre disposition notre expertise technique et notre veille juridique constante pour vous aider à maîtriser vos charges sociales et à maximiser vos économies.

Althéa est un cabinet de conseil en Management, qui regroupe plus de 250 consultants disposant d’une triple expertise : méthodologie conseil, Solutions SI & Métiers.

En 2023, nous réalisons 28 millions d’euros de CA. Nous accompagnons nos clients sur leurs projets de transformation sur les domaines RH, Finance, Achats et Supply Chain, de la construction de la trajectoire de transformation jusqu’au déploiement opérationnel des projets.