Actualité paie du 12 mars 2020

Le ministère du Travail fait le point sur le régime social et fiscal des abondements versés par les entreprises sur le compte personnel de formation (CPF) de leurs salariés.

- Le montant porté sur le CPF est-il soumis à l’impôt sur le revenu ?

Le CPF est intégré dans le compte personnel d’activité (CPA), dont il constitue l’un des éléments (c. trav. art. L. 5151-2).

Depuis le 1er janvier 2019, le CPF est crédité en euros et non plus en heures (c. trav. art. L. 6323-2 et L. 6323-11).

Par ailleurs, depuis le 1er janvier 2020, la gestion du CPF est assurée par la Caisse des dépôts et consignations (CDC) via un service dématérialisé gratuit accessible sur Internet, via le portail du CPA (http://www.moncompteactivite.gouv.fr).

Le Ministère du travail rappelle que les fonds de la formation professionnelle dédiés au CPF, provenant notamment de participations financières à la charge de l’employeur, n’ont pas vocation à être versée aux salariés en vue d’une libre utilisation.

Ces sommes ne peuvent pas non plus être mobilisées lors du départ à la retraite, sauf au titre des activités recensées dans le compte d’engagement citoyen (c. trav. art. L. 5151-2).

Par conséquent, les sommes portées sur le CPF ne sont pas soumises à impôt sur le revenu.

- Les abondements de l’employeur au CPF sont-ils soumis à cotisations sociales ?

Le CPF peut faire l’objet de différents types d’abondements de la part de l’employeur. Selon le contexte, il peut s’agir d’un abondement conventionnel, d’un abondement complémentaire volontaire ou obligatoire si un accord le prévoit, ou encore, dans les entreprises de 50 salariés et plus d’un abondement correctif en lien avec les entretiens professionnels.

D’autres abondements spécifiques existent (ex. : celui versé à un salarié licencié pour avoir refusé l’application d’un accord de performance collective).

Le ministère du Travail rappelle que les abondements de l’employeur au CPF sont exclus de l’assiette des cotisations et contributions sociales.

Source : https://travail-emploi.gouv.fr/IMG/pdf/qr-aspects_fiscal_et_social_du_cpf.pdf

Pour la deuxième année de mise en œuvre du prélèvement à la source (PAS), l’administration sera un peu moins tolérante à l’égard des collecteurs du PAS.

Elle a précisé que des sanctions commenceront à être appliquées en cas d’erreur ou de défaillance déclarative à compter des déclarations déposées en février 2020 au titre de janvier 2020.

Elles seront, cependant, appliquées avec bienveillance et en fonction de la gravité de l’infraction (CGI art. 1759-0 A ; base de connaissance DSN, fiche 1804 mise à jour le 18 décembre 2018 ; voir RF Web 2019-4, § 421) :

- En cas d’application d’un taux de PAS erroné

L’amende (majoration de 5 % des retenues correspondantes) sera signalée mais non appliquée en 2020. Le collecteur qui se trompe sera informé de son erreur à des fins pédagogiques : l’origine de son erreur lui sera expliquée et le montant de l’amende lui sera mentionné à titre purement indicatif.

- En cas de dépôt tardif

Le collecteur se verra appliquer une sanction de 10 % des sommes reversées en retard mais avec une sanction minimale de 50 € au lieu des 250 € prévus par la loi.

- En cas de non-dépôt de la déclaration

L’amende de 10 % des sommes dues, dont le montant ne peut pas être inférieur à 250 € par déclaration, sera appliquée. En cas de difficultés, les collecteurs pourront se rapprocher de leurs services des impôts des entreprises : leur situation sera examinée avec bienveillance, dans une logique de droit à l’erreur.

Les particuliers-employeurs passant par Cesu ou Pajemploi, pour lesquels le prélèvement à la source a été mis en œuvre à compter du 1er janvier 2020, ne sont pas concernés par ces sanctions.

Source : 2020 n° 970, www.economie.gouv.fr

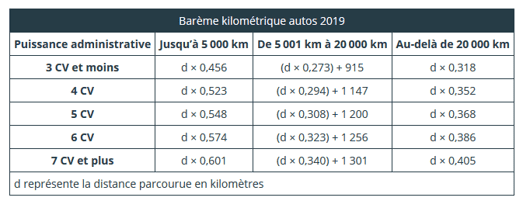

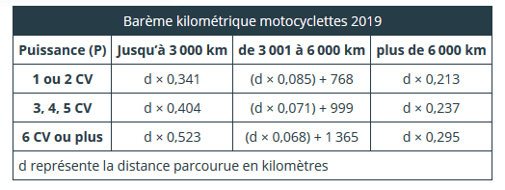

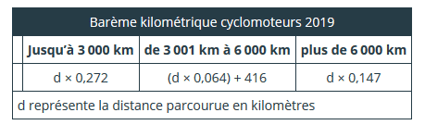

Un arrêté a diffusé au Journal officiel du 29 février 2020 concerne les nouvelles valeurs des barèmes kilométriques autos, motos et cyclomoteurs.

Lorsqu’un salarié est contraint d’utiliser son véhicule personnel à des fins professionnelles, l’indemnité forfaitaire kilométrique est réputée utilisée conformément à son objet – et donc exonérée de cotisations sociales au titre des frais professionnels – dans les limites fixées par les barèmes kilométriques annuellement publiés par l’administration fiscale (arrêté du 20 décembre 2002, art. 4).

On notera que les fourchettes de kilométrage du barème des cyclomoteurs sont désormais alignées sur celles des motos. Du point de vue fiscal, ces barèmes concernent l’imposition des revenus 2019.

En paie, au titre du régime social, ils concernent les remboursements de frais professionnels effectués par l’employeur en 2020.

Barème kilométrique autos 2019

Barème kilométrique motocyclettes 2019

Barème kilométrique cyclomoteur 2019

Source : Arrêté du 26 février 2020, JO du 29, texte 32 https://www.legifrance.gouv.fr/jo_pdf.do?id=JORFTEXT000041661664

- Salarié en télétravail

Si le salarié est en télétravail, sa rémunération reste la même. L’employeur lui verse donc son salaire à l’échéance normale de paye.

- Salariés mis en isolement avec arrêt de travail de l’ARS

Si le salarié est officiellement mis en isolement pour une période de 14 jours par un médecin habilité par l’Autorité régionale de santé (ARS), il bénéficie d’un arrêt de travail délivré par ce médecin, quand bien même il n’est pas malade (décret 2020-73 du 31 janvier 2020, JO 1er février 2020 ; circ. CNAM 2020-9 du 19 février 2020).

Il percevra des indemnités journalières de sécurité sociale (IJSS) de maladie (à titre dérogatoire, sans les 3 jours de carence), pour une durée maximale de 20 jours.

De son côté, l’employeur devra verser au salarié les indemnités complémentaires si l’intéressé répond aux conditions requises par le texte applicable (indemnisation complémentaire prévue par le code du travail, maintien de salaire conventionnel, etc.).

S’agissant du maintien de salaire prévu par le code du travail, un délai de carence de 7 jours calendaires existe (c. trav. art. D. 1226-3). Toutefois, dans un document questions/réponses, présenté le 28 février 2020 lors d’une conférence de presse, il a été précisé qu’un décret devrait sous peu lever ce délai de carence de 7 jours (« Covid-19 », 28 février 2020, Q/R 5).

- Salarié parent d’un enfant placé en isolement

Si le salarié doit garder un enfant ayant fait l’objet d’une demande de respect de période d’isolement, il peut bénéficier d’un arrêt de travail aux mêmes conditions qu’un salarié directement mis en isolement. Pour ce faire, il doit prendre contact avec l’ARS et se faire délivrer un arrêt de travail par un médecin habilité par celle-ci.

Il bénéficie alors des mêmes droits, et par conséquent, l’employeur devra ici aussi lui verser des indemnités complémentaires si le salarié en remplit les conditions (« Covid-19 », 28 février 2020, Q/R 16).

- Salarié maintenu à domicile par l’employeur sans arrêt de travail

Si l’employeur demande à un salarié de rester chez lui sans possibilité de télétravail, mais que celui ne bénéficie pas d’un arrêt de travail de l’ARS, l’employeur doit lui maintenir sa rémunération.

Sa période d’absence devra être assimilée à une période normalement travaillée (« Covid-19 », 28 février 2020, Q/R 14).

- Salarié absent pour d’autres motifs

Si le salarié est absent par volonté propre, sans mise en isolement (de lui-même ou d’un enfant), sans possibilité de télétravail et sans que l’employeur ne lui ait demandé de rester chez lui, alors le traitement paye de l’absence doit se faire comme pour une absence normale.

La retenue pratiquée sur le salaire doit ainsi être exactement proportionnelle à la durée de l’absence.

Le cas échéant, l’employeur pourrait en outre sanctionner le salarié, s’il estime que l’absence, injustifiée, ressort du droit disciplinaire.

Lorsqu’un salarié est absent pour maladie sous couvert d’un arrêt de travail (hors hypothèse d’une mise en isolement), l’employeur doit le traiter comme tel. Ici, l’employeur qui aurait un doute n’a guère de recours, à part faire effectuer une contre-visite médicale patronale, si les conditions requises pour se faire sont réunies. En tout état de cause, si la contre-visite conclut au caractère injustifié de l’arrêt de travail, la seule conséquence que l’employeur peut en tirer, c’est de stopper l’indemnisation complémentaire à sa charge pour l’avenir.

Notons enfin que le salarié peut également poser des congés payés, des congés sans solde ou RTT pour pallier cette absence.

- Et le droit de retrait ?

Tout le monde en a entendu parler, à propos du musée du Louvre ou de certains conducteurs de bus.

Si d’aventure un salarié exerce un droit de retrait en raison d’un « danger grave et imminent pour sa vie ou santé » (il suffit d’avoir un motif « raisonnable »), son absence est rémunérée (c. trav. art. L. 4131-1 et L. 4131-3).

Dans l’hypothèse où l’exercice du droit de retrait est abusif, l’employeur peut, sous le contrôle du juge en cas de litige, effectuer une retenue sur salaire et, selon le contexte, sanctionner le salarié.

Les pouvoirs publics ont précisé que dès lors qu’un employeur suit les recommandations sanitaires du gouvernement (https://www.gouvernement.fr/info-coronavirus), un salarié ne peut pas a priori invoquer le droit de retrait au motif qu’un de ses collègues revient d’une zone à risque ou a été en contact avec une personne contaminée, en l’état des connaissances épidémiologiques à ce jour (« Covid-19 », 28 février 2020, Q/R 8).

En pratique, les réactions à un éventuel droit de retrait sont à déterminer au cas par cas (pour le détail, voir Q/R 7 et 21).

Source : https://travail-emploi.gouv.fr/IMG/pdf/coronavirus_entreprises_et_salaries_q-r.pdf

Pour nous contacter : skillcenterpaie@althea-groupe.com